Viele Anleger träumen davon, ihren Lebensunterhalt aus dem eigenen Aktien- oder Fondsportfolios bestreiten zu können, ohne dass dieses an Wert verliert.

Solch ein „passives Einkommen“ konnte vor einiger Zeit beispielweise über eine substanzielle Investition in Anleihen (z.B. Unternehmens- oder Schwellenländeranleihen), die um die 4 Prozent Zinskupon jährlich ausgeschüttet haben, erzielt werden. Seitdem der Realzins (Inflation – Rendite einer 10-Jährigen Bundesanleihe) im deutlich negativen Bereich verharrt, stolpern Anleger in den Schlagzeilen immer wieder über eine Alternative: „Dividenden sind der neue Zins“.

Dividendenstrategien wurden schon in der Dotcom- oder Finanzkrise als substanzstarke Geldanlage mit attraktiven Rendite-Risiko-Profil propagiert, die zudem regelmäßige Ausschüttungen generiert.

Tatsächlich beträgt die Dividendenrendite des Weltaktienindex MSCI World seit 1970 durchschnittlich ca. 3 Prozent. Das liegt weit über dem heutigen Zinsniveau. Ein Zinsersatz sind Dividendentitel deshalb aber noch lange nicht.

Denn Dividendenzahlungen, also Gewinnausschüttungen, sind und bleiben Zahlungen auf freiwilliger Basis und sind nicht wie Zinsen festgeschrieben. Unternehmen steht es frei Dividenden zu verringern oder auch komplett zu streichen. Dieses Szenario kann insbesondere in Krisenzeiten Realität werden, wenn Unternehmensgewinne sinken.

Anleger müssen dann in der Regel nicht nur auf die Dividende verzichten. In Rezessionen haben Sie zudem in den meisten Fällen Kursverluste der zugrundeliegenden Aktien in Kauf zu nehmen. Anders als bei Anleihen ist also weder ein nominaler Wert noch ein regelmäßiger Zins festgeschrieben. Vielmehr handelt es sich bei Anleihen und Aktien um zwei komplett verschiedene Anlageklassen mit anderen Ertragsquellen und einem gänzlich unterschiedlichen Rendite-Risiko-Profil.

Wir empfehlen Investoren, Aktienrenditen immer als Ganzes zu sehen und Dividenden oder Ausschüttungen nicht getrennt von der Kursentwicklung zu betrachten. Ausschlaggebend für die Bewertung und damit den Kurs einer Aktie, ist rein der Gewinn bzw. das Gewinnwachstum eines Unternehmens und nicht dessen Gewinnverwendung.

Eine Studie der Nobelpreisdotierten Forscher Duos Franco Modigliani und Merton Miller (1961) besagt nämlich, dass die Dividendenpolitik keinen Einfluss auf die Entwicklung des Unternehmenswertes und damit den Aktienkurs hat. In deren Welt ohne Steuern und Transaktionskosten ist es also irrelevant für den Kurs ob ein Unternehmen seine Gewinne intern reinvestiert oder via Aktienrückkäufe oder Dividenden an die Eigentümer ausschüttet.

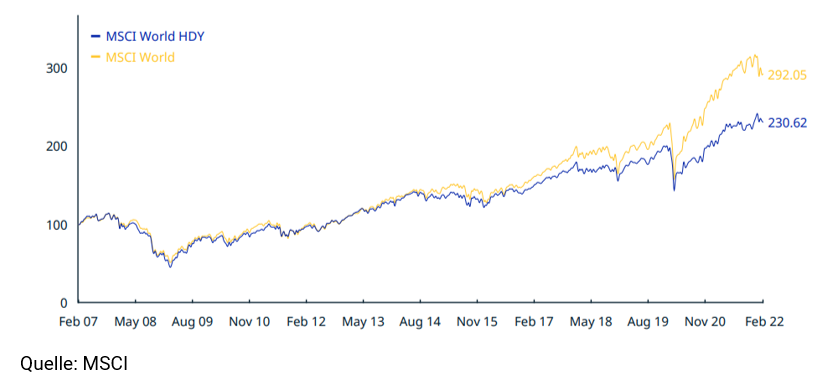

Tatsächlich haben Aktien mit hohen Dividendenrenditen in den letzten 15 Jahren sogar eine Underperformance zu verzeichnen. Das ist vorrangig damit zu begründen, dass die Aktienmärkte in den letzten Jahren von den Unternehmenssegmenten getrieben wurden, die naturgemäß keine oder geringe Dividenden zahlen, wie z.B. die großen US-Technologieunternehmen. Klassische Dividendensektoren wie Finanztitel oder Versorger hinkten dieser Entwicklung hinterher. Die lässt sich gut beobachten, wenn man den Weltaktienindex MSCI World gegen sein Pendant laufen lässt, das ausschließlich in Unternehmen mit hohen Dividendenrenditen investiert.

Kumulative Entwicklung des MSCI World High Dividend Yield Index (USD) und des MSCI World Index

Was sollten Anleger also in Hinblick auf Dividendenstrategien beachten?

Langfristig orientierte Anleger, die Vermögen aufbauen wollen, sollten Dividenden unbedingt reinvestieren!

Wie oben bereits erwähnt, sind Dividenden je nach Marktsegment und Region ein substantieller Bestandteil der Gesamtrendite. In Europa beispielsweise machen Dividenden über zwei Drittel der Gesamtrendite aus (Index: MSCI Europe). Bei Wiederanlage dieser hohen Ausschüttungen profitieren Anleger dann vom Zinseszins oder in diesem Fall eher der „Rendite der Rendite“. Der Vergleich des DAX-Kursindex, der ohne Dividenden berechnet wird, mit dem normalen DAX-Performanceindex zeigt eindrücklich, dass eine Thesaurierung von Ausschüttung zu deutlich höheren Renditen führt. Wir sprechen gerne vom „Reinvestitionsrisiko“, wenn Anleger Ausschüttungen auf dem Verrechnungskonto ungenutzt liegen lassen und nicht wieder anlegen.

DAX-Kursindex (PR) und DAX-Performanceindex (TR) von 10.03.2002 bis 03.03.2022

Quelle: FVBS, Der Finanz Berater

Vermögenverzehrer aufgepasst – Dividendenstrategien sind für ein passives Einkommen nur bedingt geeignet.

Bei Betrachtung des obenstehenden Graphen mag schnell die Idee aufkommen, „na wenn ich mir die Dividenden aus dem Dax ausschütten lasse, dann erhalte ich regelmäßige Auszahlungen auf mein Konto, ohne dass ich an die Substanz meiner Aktien gehe“.

Viele Investoren glauben, dass ein Verkauf von Anteilen den Wert ihres Portfolios verringere, eine Dividende aber nicht. Das ist ein Irrglaube! Denn der Wert der Dividende wird am Tag der Ausschüttung schlichtweg dem Kurs der Aktie abgezogen. Ob man den Cash-Flow also aus Anteilsverkäufen oder der Dividende generiert, ist also egal. Wieder zählt die Gesamtrendite!

Dividendenzahlungen sind bei den Anlegern dennoch gerne gesehen. Eine Ausschüttung auf das Konto gibt ein gutes Gefühl, dass die eigenen Investments Erträge genieren. Und natürlich können diese regelmäßigen Zahlungen auch dazu dienen, einen Beitrag zum Lebensunterhalt zu leisten. Wir haben unter diesem Artikel ein Beispiel gerechnet, welches Vermögen notwendig ist, um nur von Dividenden zu leben. So viel sei verraten: Es ist gar nicht so wenig!

Regelmäßige Auszahlungen in Form eines Entnahmeplans sind in unseren Augen aber die bessere Lösung. Denn dabei lässt sich ein fixer Betrag bestimmen, der monatlich aus dem Fondsvermögen verkauft und ausbezahlt wird – unabhängig von den Kursen und der Höhe der Dividenden. Das kommt der Charakteristik eines passiven Einkommens deutlich näher!

Die zentrale Rolle von Dividendentiteln kommt in einem Portfolio zum Tragen!

Wir nehmen Dividendenaktien nicht rein aufgrund ihrer Dividendenrendite in ein Portfolio, denn Aktien mit hohen Ausschüttungen sind dem Gesamtmarkt nicht per se überlegen (s.o.). Oft sind Dividendenaktien sogenannte substanzstarke, etablierte Value-Aktien mit funktionierenden Geschäftsmodellen und stabilen Gewinnen, die sie dann an die Anleger ausschütten. Diese Qualitätsaktien gehören in jedes Portfolio – die Dividenden helfen dann die Gesamtrendite zu unterstützen, wenn die Kurse beispielsweise einmal seitwärts laufen.

Unternehmen, für die schnelles Wachstum an erster Stelle steht (Growth), verzichten dagegen oft auf Ausschüttungen und reinvestieren ihre Erträge. Doch auch diese haben eine Berechtigung im Portfolio – wie die zurückliegende Marktphase von 2015 bis 2021 eindrucksvoll bewiesen hat. Viele der global rentabelsten Aktien der vergangenen 40 Jahre haben noch gar nie eine Dividende gezahlt, so zum Beispiel Apple, Microsoft, Amazon, Alphabet oder Warren Buffets Berkshire Hathaway.

Die Zukunft lässt sich nicht vorhersagen. Daher sollte ein Vermögen nicht nur über verschiedene, sondern auch innerhalb einzelner Anlageklassen klug gestreut werden. Anleger wissen, je breiter ein Portfolio gestreut ist, desto besser. Neben der Diversifikation über Regionen, Branchen und Assetklassen, ist auch die Streuung über verschiedene Unternehmen relevant. Dividendenaktien gehören dabei immer dazu – der neue Zins sind sie aber nicht!

Von Dividenden leben – ein Rechenbeispiel

Einmal von den Dividenden seines eigenen Aktien- oder Fondsportfolios Leben zu können ist der große Traum vieler Anleger. Doch wie hoch muss das eingesetzte Vermögen sein, um dieses Ziel zu erreichen?

Zu aller erst sollte man sich eingehend damit auseinandersetzen, wie viel Geld man selbst zum Leben benötigt – wie hoch also die (spätere) Dividendenrate sein soll.

Für unser Beispiel nehmen wir an, dass 2.000 Euro netto benötigt werden, damit der gewünschte Lebensstandard erreicht wird und alle Kosten gedeckt werden können. Hier ist zunächst zu beachten, dass Aktiendividenden noch einer Besteuerung unterliegen. Dementsprechend verringert sich der tatsächliche Dividendenbetrag nach Abzug der Steuer. Üblicherweise wird der Steuerabzug automatisch von der Depotbank übernommen, sodass hier zunächst kein zusätzlicher Aufwand nötig ist. Wichtig ist allerdings das Einrichten des Freistellungsauftrages bei der Depotbank.

Damit der Netto-Betrag von 2.000 Euro pro Monat erreicht werden kann, muss also ein höherer Brutto-Betrag aus den Dividendenausschüttungen kalkuliert werden. Für das nachfolgende Berechnungsbeispiel legen wir aus steuerlichen Gründen nun Dividendenausschüttungen aus Aktien von deutschen Unternehmen zu Grunde.

Hierbei setzen wir zunächst die Abgeltungsteuer in Höhe von 25 Prozent an. Zusätzlich wird der Solidaritätszuschlag von 5,5 Prozent fällig, welcher auf die 25 Prozent Abgeltungssteuer erhoben wird. Ohne Berücksichtigung der Kirchensteuer beläuft sich der Steuerbetrag auf 26,375 Prozent.

Damit eine Dividende von monatlich durchschnittlich 2.000 Euro netto erreicht werden kann, muss zunächst ein Betrag vor Steuern von etwa 2.716 Euro durch Dividendenausschüttungen erzielt werden. Bei einer Jahresbetrachtung entspräche dieser Wert also 32.592 Euro.

Die Jahresbetrachtung ist hierbei im Besonderen relevant, da in der Regel die Höhe der Dividendenausschüttungen monatlich variieren und – je nach Aktie oder Fonds – zu unterschiedlichen Zeitpunkten ausgezahlt werden.

Bei einer angenommenen Dividendenrendite von 3,5 % p.a. wäre für das Erreichen der gewünschten Dividendenausschüttung ein Anlagebetrag von 931.200 € notwendig. Ganz schön hoch!

Allerdings wurde im obigen Beispiel der Faktor Zeit noch nicht berücksichtigt.

Nur, weil ein Anleger per sofort nicht das nötige Vermögen aufbringen kann, um sofort alleine aus den Dividendenzahlungen heraus leben zu können, heißt es nicht, dass das angestrebte Ziel nicht doch über die Zeit erreicht werden kann.

Nachfolgend einige Sparszenarien – der Einfachheit halber ohne Berücksichtigung der Besteuerung.

Beispiel 1:

Startkapital: 100.000 €

Sparrate / Monat: 400 €

Angenommener Zins p.a.: 6%

Laufzeit: 30 Jahre

= Endkapital rd. 966.000 €*

Wer also zu Sparbeginn direkt mit 100.000 Euro Einlage starten kann, dem ist es durchaus möglich, sein Ziel zu den o.g. Parametern nach 30 Jahren zu erreichen.

Beispiel 2:

Startkapital: 0 €

Sparrate / Monat: 500 €

Laufzeit: 40 Jahre

Angenommener Zins p.a.: 6%

= Endkapital rd. 958.000 €*

Anleger, die kein (größeres) Kapital zu Sparbeginn einsetzen können, könnten Ihr Ziel nach 40 Jahren dennoch erreichen. Hierzu braucht es eben höhere Monatsraten und mehr Zeit.

Beispiel 3:

Startkapital: 0 €

Sparrate / Monat: 200 €

Laufzeit: 40 Jahre

Angenommener Zins p.a.: 6%

= Endkapital rd. 383.000 €*

Nehmen wir an, dass der Anleger – ohne Startkapital – lediglich 200 Euro im Monat über 40 Jahre lang in sein Portfolio einzahlen kann. Das zu Anfang geschilderte Ziel-Endkapital von 931.200 €, um den Rest des Lebens alleine aus den Dividenden leben zu können, kann in diesem Beispiel nicht erreicht werden.

Es ist auch möglich, neben den (geringeren) Dividendeneinnahmen, zusätzlich „an die Substanz des Vermögens zu gehen“. Über monatliche Entnahmen kann das Vermögen über die Jahre zum Zwecke zusätzlicher eigener Rentenzahlungen, entnommen und das Depot somit sukzessive „entspart“ werden. Vorteil: Hier lässt sich auch die Gesamtrendite, also Kursgewinne, abschöpfen.

Fazit: Wer ein passives Einkommen oder regelmäßigen Cashflow beziehen möchte, für den sind Dividendenzahlungen durchaus eine Option – die Auszahlungen schwanken allerdings. Wer das nicht möchte, ist mit einem Entsparplan besser beraten.

Literatur: DeAngelo, Harry, and Linda DeAngelo. „The irrelevance of the MM dividend irrelevance theorem.“ Journal of financial economics 79.2 (2006): 293-315

Hinweis: *Das hier ermittelte Endkapital steht noch vor Abzug der Steuer und ist nicht garantiert. Sowohl u.a. Einstiegszeitpunkt als auch Volatilität können einen entscheidenden Einfluss auf die tatsächliche Höhe des Endkapitals „zum Laufzeitende“ haben.